“อาเซียน” จุดหมายปลายทาง การลงทุน ของ “จีน-ยุโรป-อเมริกา” เอชเอสบีซี มั่นใจ นโยบาย “ทรัมป์” ไม่กระทบกับการลงทุนทางตรงจากต่างประเทศในภูมิภาคนี้

ธนาคาร เอชเอสบีซี ได้เผยแพร่บทวิเคราะห์ ถึงผลกระทบกับการลงทุนโดยตรง ในภูมิภาคอาเซียน ภายหลังจากที่รัฐบาลประธานาธิบดี โดนัลด์ ทรัมป์ ได้ประกาศนโยบายขึ้นภาษีศุลกากรเพื่อการนำเข้า เพื่อดึงดูดการลงทุนของต่างชาติ และ ของสหรัฐอเมริกา ให้กลับคืนสู่ ประเทศสหรัฐอเมริกา

บทวิเคราะห์ดังกล่าว เขียนโดย อิเนส แลม นักเศรษฐศาสตร์ประจำภูมิภาคเอเชีย ธนาคารเอชเอสบีซี และ เฟรดเดอริค นอยแมนน์ หัวหน้านักเศรษฐศาสตร์และหัวหน้าฝ่ายวิจัย ประจำภูมิภาคเอเชีย ธนาคารเอชเอสบีซี โดยวิเคราะห์ว่า มาตรการของสหรัฐอเมริกา อาจจะส่งผลกระทบบางส่วน กับการเคลื่อนย้ายเม็ดเงินลงทุนเข้ามาในภูมิภาคอาเซียน แต่โดยศักยภาพของอาเซียน บทวิเคราะห์ระบุว่า จะส่งผลกระทบไม่มาก และ อาเซียน ยังคงเป็นจุดหมายปลายทางของนักลงทุนต่างชาติ โดยเฉพาะ จาก จีน ไต้หวัน อังกฤษ และ สหรัฐอเมริกา

“อาเซียน” จุดหมายปลายทาง การลงทุน ของ “จีน-ยุโรป-อเมริกา”

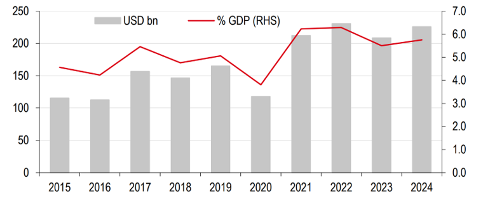

บทวิเคราะห์ระบุว่า อาเซียนเป็นดาวเด่น ในเรื่องการดึงดูดเม็ดเงินลงทุน จากต่างชาติ ทั้งนี้ การลงทุนโดยตรงจากต่างประเทศ (Foreign Direct Investment : FDI) ที่เข้ามาในอาเซียน มีมูลค่าถึง 2.26 แสนล้านดอลลาร์สหรัฐฯ ในปี 2567 ซึ่งสูงสุดเป็นอันดับสองในประวัติศาสตร์ รองจากปี 2565 ที่มีมูลค่าเกือบ 2.31 แสนล้านดอลลาร์สหรัฐฯ

โดยเงินลงทุนในภูมิภาคนี้เพิ่มขึ้น 8.5% ซึ่งสูงกว่าทั่วโลกที่ FDI เพิ่มขึ้นเพียง 3.7% อย่างไรก็ดี สำนักงานสหประชาชาติด้านการค้าและการพัฒนา (UNCTAD) ซึ่งเป็นแหล่งข้อมูลหลักเรื่อง FDI มักจะไม่นับรวมเงินที่ไหลผ่านประเทศกลางในยุโรปบางประเทศ

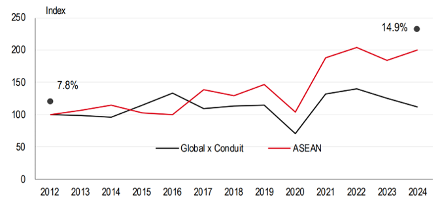

เมื่อตัดข้อมูลส่วนนี้ออก จะพบว่าFDI ทั่วโลกลดลง 11% ทั้งในปี 2566 และ 2567 แผนภูมิ 1 ชี้ให้เห็นว่าปีหลังโควิด FDI ในอาเซียนกับภูมิภาคอื่นทั่วโลกแตกต่างกันมากขึ้นเรื่อย ๆ

ในขณะที่FDI ในอาเซียนเพิ่มขึ้นเป็นสองเท่าตั้งแต่ปี 2555 แต่ FDI ทั่วโลกกลับลดลงใกล้ระดับปี 2555 แสดงให้เห็นว่าอาเซียนดึงดูดเงินลงทุนได้ดีกว่าที่อื่นในโลกมาก

อย่างไรก็ตาม ทิศทางการลงทุนโลกอาจเปลี่ยนไป เนื่องจากรัฐบาลภายใต้การนำของทรัมป์ได้ทำข้อตกลงการค้ากับหลายประเทศ โดยให้ประเทศเหล่านั้นลงนามว่าจะนำเงินหลายพันล้านดอลลาร์ไปลงทุนในสหรัฐฯ

นอกจากนั้น รัฐบาลสหรัฐฯ ยังต้องการให้บริษัทอเมริกันย้ายฐานโรงงานการผลิตกลับไปตั้งยังสหรัฐฯ อีกด้วย ทั้งนี้ หากข้อตกลงเหล่านี้เป็นจริง เม็ดเงินที่เคยนำมาลงทุนในอาเซียนอาจถูกโยกไปลงทุนในสหรัฐฯ แทน โดยประมาณการว่าราว 40% ของแหล่งเงินลงทุน FDI ในอาเซียน อาจได้รับผลกระทบจากเรื่องนี้

แต่ข่าวดีสำหรับอาเซียน คือ การบังคับให้บริษัทเอกชนย้ายฐานการลงทุนนั้นไม่ง่ายเช่นที่เห็นในข่าว เพราะสหรัฐฯ เองก็มีปัญหาด้านการผลิตหลายประการที่ทำให้การย้ายฐานโรงงานกลับประเทศไม่ใช่เรื่องง่าย

ทั้งนี้ แม้อนาคตจะไม่แน่นอน แต่เราเชื่อว่าอาเซียนจะสามารถผ่านพ้นปัญหานี้ไปได้ และจะยังคงดึงดูด FDI ได้อย่างแข็งแกร่งต่อไป

แผนภูมิ 1: ดัชนีกระแสการลงทุนโดยตรงจากต่างประเทศ (FDI) ระดับโลกและอาเซียน, 2012 = 100

แหล่งที่มา: ASEANStats, HSBC

แผนภูมิ 2: เงินลงทุนจากต่างชาติในอาเซียน หน่วยพันล้านดอลลาร์สหรัฐฯ และเปอร์เซ็นต์ของ GDP

แหล่งที่มา: ASEANStats, HSBC

FDI ทั้งหมดที่หลั่งไหลเข้ามาสู่อาเซียนทะลุ 2 แสนล้านดอลลาร์สหรัฐฯ ตั้งแต่ปี 2564 และยังคงอยู่เหนือระดับนี้เรื่อยมา โดยอัตราส่วน FDI ต่อ GDP เพิ่มขึ้นเป็น 6% ในช่วงปี 2565-2567 (แผนภูมิที่ 2) เพิ่มขึ้นจาก 5% ในช่วงปี 2560-2562 ซึ่งเป็นสัดส่วนที่สูงกว่าสหรัฐฯ ซึ่งมีเพียง 1% อย่างมาก

แม้สหรัฐฯ จะเป็นประเทศที่ได้มีเม็ดเงินลงทุนต่างชาติเข้ามาในประเทศมากที่สุดในโลกก็ตาม นี่แสดงให้เห็นว่าเงินลงทุนจากต่างชาติสำคัญต่อเศรษฐกิจอาเซียนมากแค่ไหน

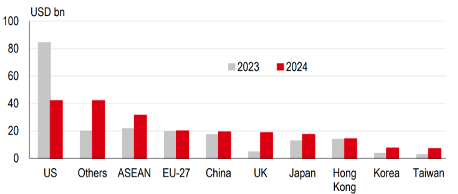

แม้สหรัฐฯ จะยังคงเป็นประเทศที่นำเม็ดเงินลงทุนเข้าสู่อาเซียนสูงสุดเมื่อเทียบกับประเทศอื่นๆ แต่ในปี 2567 แม้เม็ดเงินการลงทุนจากสจากสหรัฐฯ มายังอาเซียนจะยังคงเป็นอันดับหนึ่ง แต่ก็ลดลงครึ่งหนึ่งจากปีก่อนหน้า

แต่อย่างไรก็ตาม เม็ดเงินลงทุนจากสหรัฐฯ ที่ลดลงนั้น ก็รับการชดเชยคืนมาจากเม็ดเงินการลงทุนจากประเทศอื่น ๆ ที่เข้าสู่อาเซียน ได้แก่ สหราชอาณาจักร การลงทุนระหว่างประเทศอาเซียนด้วยกัน ญี่ปุ่น ไต้หวัน และเกาหลี ตามลำดับ

แผนภูมิ 3: เงินลงทุนจากต่างชาติในอาเซียนจำแนกตามประเทศต้นทาง หน่วยพันล้านดอลลาร์สหรัฐฯ ปี 2566 และ 2567

แหล่งที่มา: ASEANStats, HSBC

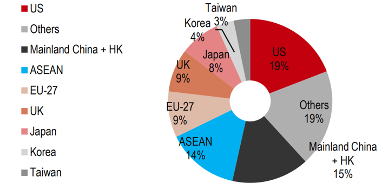

แผนภูมิ 4: สัดส่วนแหล่งเงินลงทุนจากต่างชาติในอาเซียน

แหล่งที่มา: ASEANStats, HSBC

จับตามาตรการสหรัฐฯ กระทบการลงทุนใน “อาเซียน” ?

แผนภูมิ 4 แสดงให้เห็นว่าอาเซียนมีเม็ดเงินการลงทุนจากหลายประเทศ ทั้งจากอเมริกาเหนือ ยุโรป และเอเชีย แต่ด้วยการกลับมาเป็นประธานาธิบดีสมัยที่ 2 ของทรัมป์ ทำให้อาเซียนอาจต้องแข่งขันกับสหรัฐฯ ซึ่งเป็นประเทศที่มาลงทุนในอาเซียนเป็นอันดับหนึ่งเพื่อดึงดูดเม็ดเงินลงทุน

ทั้งนี้ ในข้อตกลงทางการค้าเดือนกรกฎาคม รัฐบาลสหรัฐฯ ได้รับคำมั่นจากสหภาพยุโรป ญี่ปุ่น และเกาหลีว่าจะเอาเงินลงทุนรวม 1.5 ล้านล้านดอลลาร์สหรัฐฯ ไปลงทุนในสหรัฐฯ ซึ่งการลงทุนรวมจากทั้ง 3 ประเทศนี้คิดเป็น 21% ของเม็ดเงินการลงทุนต่างชาติในอาเซียนในปี 2567เลยทีเดียว

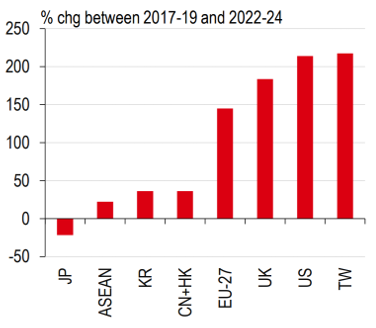

นอกจากนี้ รัฐบาลสหรัฐฯ ยังใช้มาตรการกำแพงภาษีและสิทธิประโยชน์ทางภาษี เพื่อจูงใจให้บริษัทอเมริกันย้ายฐานการผลิตกลับสหรัฐฯ ซึ่งหากเป็นจริง การลงทุนของสหรัฐฯ ในอาเซียนก็อาจลดลง เพราะสหรัฐฯ เพียงประเทศเดียวก็ลงทุนในอาเซียน 19% ของมูลค่ารวมทั้งหมดอีกทั้ง สหรัฐฯ ยังลงทุนมากขึ้นในอาเซียนช่วงปี 2565-67 เมื่อเทียบกับช่วงก่อนโควิดอีกด้วย (แผนภูมิ 5)

แม้สถานการณ์นี้อาจทำให้ FDI ในอาเซียนลดลง แต่มีเหตุผลหลายประการที่ทำให้ไม่ควรกังวลเกินไปกับแผนของรัฐบาลภายใต้การบริหารของทรัมป์ โดยนักวิเคราะห์หลายท่านชี้ให้เห็นว่า รัฐบาลไม่สามารถบังคับบริษัทเอกชนให้ลงทุนได้ (The Japan Times, 24 กรกฎาคม)

นอกจากนั้น เจ้าหน้าที่สหภาพยุโรปได้กล่าวว่า เงินลงทุนจะมาจากภาคเอกชนทั้งหมด ซึ่งรัฐบาลไม่มีอำนาจควบคุม (Politico, 28 กรกฎาคม) ดังนั้น เงินลงทุนจริงที่เกิดขึ้นในสหรัฐฯ อาจน้อยกว่าที่รัฐบาลสหรัฐฯ คาดหวัง

นอกจากนี้ การขยายหรือย้ายฐานโรงงานการผลิตในสหรัฐฯ ไม่ใช่เรื่องง่าย จากการสำรวจของ CNBC ในเดือนเมษายน กับธุรกิจสหรัฐฯ 380 แห่งพบว่า ต้นทุนที่สูงเป็นปัญหาใหญ่ที่สุดในการย้ายห่วงโซ่อุปทานมาสหรัฐฯ, 21% บอกว่าการหาแรงงานที่มีความสามารถเป็นเรื่องยาก และราคาสินค้าที่เพิ่มขึ้นเพราะภาษีนำเข้า ก็เป็นอุปสรรคการย้ายฐานโรงงานการผลิตกลับประเทศ

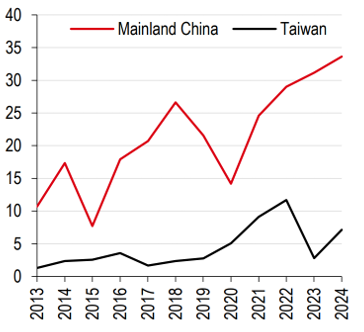

อย่างไรก็ตาม ก็ยังมีนักลงทุนต่างชาติอื่นๆ อีก 60% ในอาเซียน ซึ่งเราเชื่อว่าเม็ดเงินลงทุนจากจีนยังไหลเข้ามาอย่างต่อเนื่องและแข็งแกร่ง (แผนภูมิ 5) เพราะอาเซียนมีบทบาทสำคัญในโครงการ “หนึ่งแถบและหนึ่งเส้นทาง” (Belt and Road Initiative: BRI) ของจีน

ตลอดจนบริษัทจีนต้องการกระจายความเสี่ยงโดยการลงทุนในหลากหลายภูมิภาค (อ้างอิงจากบทความ Belt and Road Initiative: Forging a new path, 3 September; China’s outward direct investment: How trade tensions complicate outlook, 30 May)

นอกจากนี้ ยังเห็นได้จากการเติบโตของเม็ดเงินการลงทุนจากไต้หวันเพิ่มขึ้นอย่างน่าทึ่งในช่วงไม่กี่ปีที่ผ่านมา โดย FDI จากไต้หวันเพิ่มขึ้นกว่า 200% จากช่วงปี 2560-2562 เทียบกับในช่วงปี 2565-2567

แม้ดูจากภาพรวมแล้วตัวเลขอาจยังไม่สูงมากนัก แต่การลงทุนที่เพิ่มขึ้นนี้เกิดขึ้นพร้อมกับ ”นโยบายมุ่งใต้ใหม่” (New Southbound Policy – NSP) ของไต้หวันที่เริ่มขึ้นในปี 2559 และการที่บริษัทไต้หวันย้ายฐานโรงงานการผลิตออกจากจีน เพื่อตอบสนองต่อมาตรการภาษีนำเข้าสหรัฐฯ

ท้ายที่สุดแล้ว อาเซียนยังมีปัจจัยดึงดูดในการลงทุนที่แข็งแกร่ง เราเชื่อมั่นว่าอาเซียนจะยังคงรักษาความสามารถในการแข่งขันในฐานะจุดหมายการลงทุนโดยตรงจากต่างประเทศของโลกได้

ดังที่เราเคยวิเคราะห์ในรายงานเผยบทวิเคราะห์เศรษฐกิจมาเลเซีย (Malaysia Economics Comment: It’s all relative – 1 สิงหาคม) และบทวิเคราะห์เศรษฐกิจเวียดนาม (Vietnam at a glance: It’s a long way – 4 สิงหาคม) เพราะภูมิภาคนี้มีการเจรจาข้อตกลงการค้าเสรีอย่างแข็งขันทำให้การค้าเปิดกว้างขึ้น

ตลาดผู้บริโภคเองก็เติบโตอย่างต่อเนื่อง และเศรษฐกิจดิจิทัลก็กำลังขยายตัวอย่างแข็งแรง โอกาสในการลงทุนในภูมิภาคนี้จึงไม่ได้จำกัดแค่การผลิต แต่ครอบคลุมหลายภาคส่วนด้วยกัน

แผนภูมิ 5: เงินลงทุนจากจีนแผ่นดินใหญ่และไต้หวันในอาเซียน หน่วยพันล้านดอลลาร์สหรัฐฯ

แหล่งที่มา: ASEANStats, HSBC

แผนภูมิ 6: การเติบโตของเงินลงทุนในอาเซียนจำแนกตามประเทศต้นทาง เปรียบเทียบช่วงปี 2565-67 กับ 2560-62

แหล่งที่มา: ASEANStats, HSBC

หมายเหตุ: [1] หลายประเทศในยุโรป เช่น ไอร์แลนด์ ลักเซมเบิร์ก เนเธอร์แลนด์ และสวิตเซอร์แลนด์ มีการเคลื่อนย้ายเงินทุนผ่านระบบการเงินที่ผันผวนมาก ซึ่งส่งผลต่อการเก็บสถิติ FDI พอสมควร

[1] Several European economies, including Ireland, Luxembourg, the Netherlands and Switzerland, where FDI statistics are significantly affected by, often volatile, conduit financial flows.

ที่มาของข้อมูล : www.hsbc.co.th

ข่าวที่เกี่ยวข้อง : https://bangkokx.me/usa-thai-tax-01082024/